’پاکستان میں بینکنگ سے سودی نظام کو ختم کر دینا معیشت کو اسلامی بنیادوں پر ڈھالنا نہیں ہے، بلکہ ربا بہت بڑے معاشی نظام میں ایک چھوٹے سے پرزے کی حیثیت رکھتا ہے۔‘

یہ کہنا تھا اسلامی معیشت کے ماہر اور استاد ڈاکٹر اسد زمان کا، جن کے خیال میں بینکنگ سے صرف سودی نظام کو نکال دینے سے معاشی نظام میں مزید مسائل اور پیچیدگیاں سر اٹھا سکتے ہیں۔

دوسری جانب نیشنل بینک آف پاکستان کے سابق سربراہ علی رضا کا کہنا تھا کہ بینکوں کے لیے یہ رسک سے بھارا ہو سکتا ہے کیونکہ ’اب اگر ایک بینک نقصان بھی شئیر کرنا شروع کر دے تو اس کا کاروبار بند ہونے کا امکان موجود ہو گا۔‘

انڈپینڈنٹ اردو سے بات چیت کرتے ہوئے ڈاکٹر اسد زمان نے کہا: ’پاکستانی معیشت کو اسلامی بنیادوں پر ڈھالنے کے لیے بہت کچھ کرنا ہو گا، اور سب سے اہم چیز نیت کی موجودگی ہے، جس کا بدقسمتی سے فقدان ہے۔‘

یاد رہے کہ پاکستان کی وفاقی شرعی عدالت نے گذشتہ ماہ 2002 سے زیر سماعت درخواستوں پر ایک تاریخی فیصلے میں آئندہ پانچ سال میں (2027 تک) ملک کے بینکنگ نظام سے سود کے خاتمے کا حکم صادر کیا ہے۔

عدالت نے فیصلے میں کہا: ’1839 سے نافذالعمل انٹرسٹ ایکٹ مکمل طور پر اسلامی شریعت کے خلاف ہے، اور سود کے لیے سہولت کاری کرنے والے تمام دوسرے قوانین اور مختلف قوانین کی شقیں غیر شرعی قرار دی جاتی ہیں۔‘

شرعی عدالت نے غیر ملکی قرضوں پر سود کی ادائیگی یا وصولی کو بھی غیر اسلامی قرار دیا، اور ریاست پاکستان کو اس نظام سے جان چھڑانے کا حکم دیا ہے۔

وفاقی شرعی عدالت (فیڈرل شریعت کورٹ یا ایف ایس سی) آئین پاکستان کے تحت قائم ایک عدالت ہے جسے یہ جانچنے اور اس بات کا تعین کرنے کا اختیار حاصل ہے کہ ملکی قوانین اسلامی شرعی قوانین کے مطابق ہیں یا نہیں۔

وفاقی شرعی عدالت کے فیصلوں کو سپریم کورٹ آف پاکستان میں چیلنج کیا جا سکتا ہے۔

وفاقی شرعی عدالت کے 28 اپریل کے فیصلے نے ملک میں بینکنگ سے سودی نظام کے خاتمے سے متعلق امکانات اور مشکلات پر مباحثوں کو جنم دیا ہے، جن میں ماہرین ربا سے پاک معیشت کی طرف سفر کو بیک وقت کٹھن اور سہل قرار دے رہے ہیں۔

اسلامی معیشت کے ماہر اور لاہور میں مدرسہ تعیمیہ کے مہتمم ڈاکٹر راغب نعیمی کے خیال میں سودی نظام کے خاتمے کے لیے ریاست کو بہت زیادہ تگ و دو کی ضرورت نہیں پڑے گی، بلکہ یہ کام محض چند ایک قوانین میں بنیادی تبدیلیوں سے سرانجام دیا جا سکتا ہے۔

پاکستان کے اسلامی بینک میزان بینک سے منسلک سینئیر اہلکار احمد علی صدیقی کے خیال میں مسائل کا حل تلاش کرنے سے ملتا ہے، اور بینکنگ سسٹم سے سود کے خاتمے کے راستے میں موجود مشکلات اور قباہتوں کے حل بھی ڈھونڈنے سے ہی ملیں گے۔

سود یا ربا کیا ہے؟

اسلامی سکالرز کے مطابق سود کو سادہ ترین الفاظ میں ’قرض پر حاصل ہونے والا منافع (یا منفعت)‘ کے طور پر بیان کیا جا سکتا ہے۔

اسے ایک سادہ سی مثال کے ذریعے یوں واضح کیا جا سکتا ہے: فرض کریں ایک شخص احمد نے کسی ضرورت کے تحت ایک دوسرے شخص شکیل سے ایک ہزار روپے قرض کے طور پر حاصل کیے، اور شکیل نے شرط عائد کی کہ احمد انہیں ایک ہزار روپے کی بجائے 1250 روپے واپس لوٹائیں گے۔

احمد قرض میں حاصل ہونے والے ایک ہزار روپے اپنی ضرورت پوری کرنے کے لیے خرچ کر دیتے ہیں، اور قرض کی واپسی کے لیے احمد کو اصل رقم ایک ہزار کے علاوہ اضافی 250 روپے کا بندوبست کرنا ہو گا، جس کی واپسی ممکن بنانے کے لیے انہیں اضافی محنت کرنا ہو گی جو اخلاقی طور پر نامناسب ہے۔

اسلامی شریعت میں سود کو ’ربا‘ کہا جاتا ہے، اور قرآن کریم اور احادیث بنوی میں اس کی کثرت سے ممانعت موجود ہے۔

اسلام آباد کے پاکستان انسٹی ٹیوٹ آف ڈویلپمنٹ اکنامکس (پائیڈ) کے زیر اہتمام ایک مضمون میں محمد مظہر اقبال ربا کی تعریف کچھ یوں کرتے ہیں: ’ربا کے معنی ہیں زیادہ ہونا، بڑھنا، ضرب ہونا اور اوپر چڑھنا، تاہم اقتصادی تناظر میں اسے عام طور پر قرضے کی رقم یا اجناس پر معاہدے میں اضافہ سمجھا جاتا ہے۔ یہ لفظ اس طرح یا اس کی مختلف صورتوں میں متعدد مرتبہ قرآن کریم میں استعمال ہوا ہے۔‘

محمد مظہر اقبال مزید لکھتے ہیں: ’سود کی ممانعت بلاشبہ اسلامی معاشیات کی سب سے نمایاں خصوصیت ہے، تاہم حیرت انگیز طور پر اس کے معنی واضح نہیں ہیں۔ خلیفہ عمر کے اقوال اور ربا کی مختلف تشریحات اس ضرب المثل کے وجود کی گواہی دیتی ہیں۔ لفظی طور پر دیکھا جائے تو ربا کی بہت ساری اور بہت تفصیلی تشریحات ہیں جن کا ایک ہی مضمون میں احاطہ نہیں کیا جا سکتا۔ تدریسی وجوہات کی بنا پر انہیں تین اہم عنوانات کے تحت لیا جا سکتا ہے، یعنی لبرل، مرکزی دھارے اور قدامت پسند خیالات۔‘

مزید پڑھ

اس سیکشن میں متعلقہ حوالہ پوائنٹس شامل ہیں (Related Nodes field)

اسلامی معیشت کے ماہر اسماعیل مصطفیٰ ربا یا سود کو ایک استحصالی انتظام قرار دیتے ہوئے کہتے ہیں کہ یہ بڑھتے ہوئے قرضوں میں پھنسے ہونے کے باعث غریب کو نازک اور غیر یقینی مالی حالات میں دوچار کرتا ہے، جب کہ امیر بغیر کسی اضافی قیمت کے اپنی دولت میں اضافہ کرتے ہیں۔

’امیر اپنے پیسوں سے پیسہ کماتے ہیں اور غریب اپنے پاس موجود پیسے کو استعمال کرنے کے لیے ادا کرتے ہیں، اس طرح امیر اور غریب کے درمیان فرق کو مزید مضبوط کیا جاتا ہے۔‘

اسماعیل مصطفیٰ کے مطابق یونانی فلسفی ارسطو نے بھی اپنے کلاسیکی نظریے کا اظہار کرتے ہوئے سود کو دولت حاصل کرنے کی سب سے زیادہ نفرت انگیز قسم قرار دیا۔

سودی اور بلا سود بینکاری

بینک ایک مالیاتی ادارہ ہے جسے اپنے کلائنٹس کی رقوم اپنے پاس جمع کرنے اور قرض دینے کا لائسنس دیا جاتا ہے۔

بینک مالیاتی خدمات بھی فراہم کر سکتے ہیں، جن میں دولت کا انتظام (ویلتھ منیجمنٹ)، کرنسی کا تبادلہ (کرنسی ایکسچینج)، اور محفوظ ڈیپازٹ بکس وغیرہ شامل ہو سکتے ہیں۔

دنیا میں مختلف قسموں کے بینک موجود ہیں، مثلا رٹیل بینک، تجارتی یا کارپوریٹ بینک، اور سرمایہ کاری بینک وغیرہ، اور اکثر ممالک میں بینکوں کا انتظام مرکزی حکومت یا مرکزی بینک کے تحت چلایا جاتا ہے۔

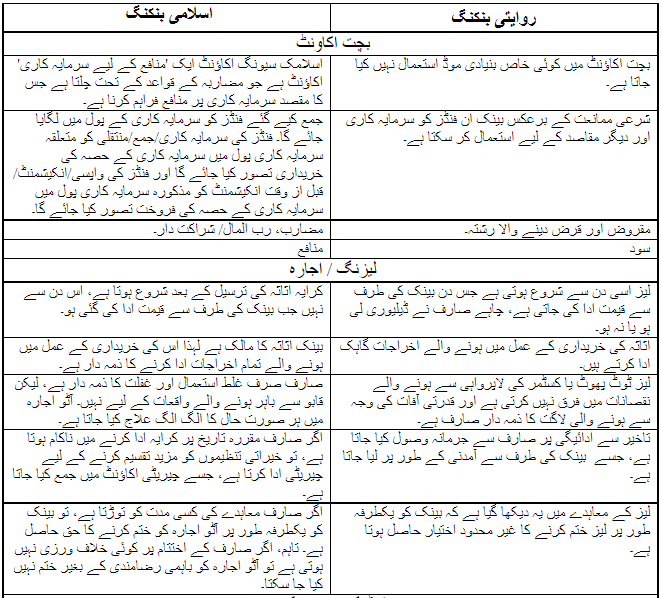

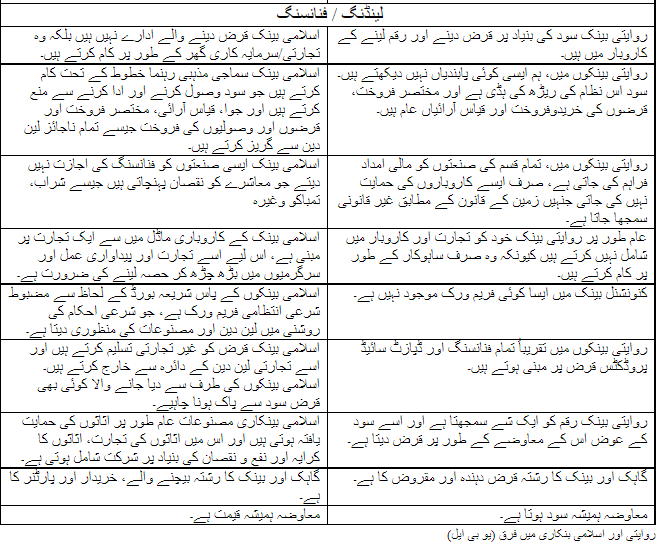

دنیا میں بینکنگ کی کئی اقسام موجود ہیں، جن میں معروف اور اہم ترین روایتی بینکنگ (کنوینشنل بینکنگ) اور اسلامی بینکنگ شامل ہیں۔

روایتی بینکنگ سسٹم میں بینک اپنے کلائنٹس سے حاصل ہونے والی رقوم (ڈیپازٹس) آگے قرض کے طور پر فراہم کرتا ہے، اور اس سے سود کی شکل میں منافع کماتا ہے۔

اس بینکنگ سسٹم کی وضاحت یوں بھی کی جا سکتی ہے کہ بینک قرض لیتا اور قرض میں حاصل ہونے والی رقم کو آگے قرض کے طور پر دے کر منافع کماتا ہے۔

اس کے برعکس اسلامی بینکنگ سسٹم پارٹنرشپ (شراکت داری) کے اصول پر کام کرتا ہے، جس میں بینک کے شئیر ہولڈرز، ڈیپازٹرز اور قرض حاصل کرنے والے نفع نقصان میں برابری کی شراکت کی بنیاد پر کاروبار کرتے ہیں۔

اسلامک بینکنگ سسٹم اسلامی شریعت کے اصولوں کے مطابق کام کرتا ہے، اور اس میں سود کے حصول اور اس کے سرمایہ کاری میں استعمال کی سختی سے ممانعت ہے۔

ایم سی بی اسلامک بینک (ایم آئی بی) میں شریعہ بورڈ کے رکن صابر سید نے اسلامک بینکنگ کی وضاحت کرتے ہوئے کہا کہ اسلامی بینک قرض کے طور پر پیسے کی ادائیگی نہیں کرے گا، بلکہ قرض لینے والے کو مطلوبہ چیز خرید کے دے دے گا۔

انڈپینڈنٹ اردو سے گفتگو کرتے ہوئے انہوں نے کہا: ’اگر کوئی گاڑی لینا چاہتا ہے تو اسلامی بینک گاڑی خرید کر اپنے کلائنٹ کو منافعے کے ساتھ بیچ دے گا، ملکیت بھی کلائنٹ کی ہو گی نہ کہ بینک کی۔‘

انہوں نے مزید کہا کہ اسلامی شریعت کا اصول ہے کہ کسی بھی کاروبار میں خریدار اور فروخت کنندہ کو نفع اور نقصان دونوں میں شریک ہونا پڑے گا۔

’ایسا نہیں ہو سکتا کہ نفع صرف فروخت کرنے والا لے اور نقصان خریدار کو ہی برداشت کرنا پڑے۔‘

پاکستان میں اسلامی بینکاری

پاکستان میں اسلامی بینکنگ کا آغاز 70 کی دہائی کے اواخر میں ہوا، تاہم پہلا تجربہ کچھ زیادہ کامیاب نہیں رہا۔

1980 میں اسلامی نظریاتی کونسل نے بلا سود بینکاری پر ایک تفصیلی رپورٹ پیش کی، جو ملک میں اس قسم کی بینکنگ کے لیے مشعل راہ ثابت ہوئی۔

سٹیٹ بینک آف پاکستان نے 2002 میں میزان بینک کو ملک کا پہلا اسلامی کمرشل بینکنگ لائسنس جاری کیا، اور یوں میزان بینک نے ملک کے پہلے اسلامی بینک کی حیثیت سے کام شروع کیا۔

اس وقت پاکستان میں آدھے درجن سے زیادہ اسلامی بینک کام کر رہے ہیں، جب کہ درجنوں دوسرے روایتی بینک بھی اسلامی بینکاری کی سہولت فراہم کرتے ہیں۔

شریعہ بورڈ کے رکن سید صابر کے خیال میں پاکستان میں اسلامی بینکاری تیزی سے ترقی کر رہی ہے، اور اس میں مزید پوٹینشل بھی موجود ہے۔

سرکاری اعدادوشمار کے مطابق 2021 کے آخر میں پاکستان کی مجموعی بینکنگ کی صنعت میں اسلامی بینکاری کے اثاثوں اور ذخائر کا مارکیٹ شئیر بالترتیب 18.6 فیصد اور 19.4 فیصد تھا، جب کہ گذشتہ سال اسلامی بینکاری اداروں کی نیٹ فنانسنگ میں 38.1 فیصد اضافہ ہوا، جو ایک سال میں اسلامی فنانسنگ میں ریکارڈ کی گئی سب سے زیادہ شرح نمو ہے۔

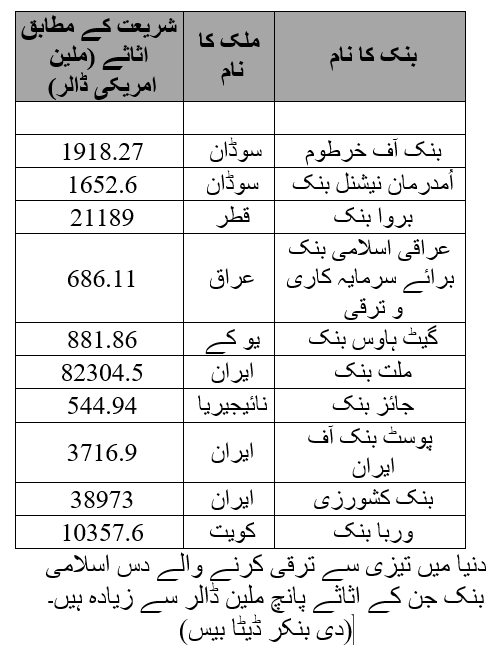

دنیا میں اسلامی بینکاری

پاکستان اور دوسرے اسلامی ممالک کے علاوہ بھی اسلامی بینکاری کا حجم، رجحان اور اثر رسوخ بڑھ رہا ہے، اور مشرق وسطیٰ سے بڑھ کر ایشیا کے دوسرے ملک اور افریقہ کے مسلم اکثریتی ممالک کے علاوہ حتیٰ کہ یورپ اور اس سے آگے کے حصوں میں بھی اسلامی بینکنگ فروغ پا رہی ہے۔

دا بینکرز نامی ایک بین الاقوامی ادارے کی بہترین اسلامی مالیاتی اداروں کی درجہ بندی صنعت کی مسلسل ترقی کا عندیہ دیتی ہے۔

دا بینکرز کی 2020 کی رپورٹ کے مطابق اسلامی بینکاری کا حجم گذشتہ دہائی کے دوران دو گنا ہو گیا ہے اور اس نے 2006 کے بعد سے تقریباً 10.8 فیصد کی کمپاؤنڈ سالانہ ترقی کی شرح (CAGR) کا تجربہ کیا ہے۔

رپورٹ کے مطابق عالمی سطح پر 47 ایسے مالیاتی ادارے ہیں، جن کے پاس شریعت کے مطابق اثاثوں میں 10 ارب ڈالر سے زیادہ کی رقم موجود ہے، جب کہ 27 اداروں نے 2019 میں 50 کروڑ امریکی ڈالر سے زیادہ کا قبل از ٹیکس منافع ریکارڈ کیا ہے۔

برطانیہ کے دارالحکومت لندن میں اس وقت 20 سے زیادہ بین الاقوامی بینک اسلامی فنانس میں کام کر رہے ہیں، جن میں سے پانچ مکمل طور پر اسلامی شریعت کے مطابق اسلامی بینکاری کر رہے ہیں۔

لندن ہی میں 20 سے زیادہ قانونی فرمز بھی موجود ہیں، جو عالمی اور مقامی مارکیٹوں کے لیے اسلامی مالیات سے متعلق قانونی خدمات فراہم کر رہی ہیں۔

اسلامی بینکاری میں مسائل

ایم آئی بی کے شریعہ بورڈ کے رکن سید صابر کا کہنا تھا کہ روایتی بینکنگ کو اسلامی بینکنگ میں تبدیل کرنا ایک مشکل کام ہے، اور اس میں روزمرہ کی بنیاد پر مسائل اٹھتے ہیں۔

’تاہم ان مسائل و مشکلات کا حل نکالا جاتا ہے، اور اسی مقصد کے لیے شریعہ بورڈ رکھا جاتا ہے۔‘

ہر اسلامی بینک میں کم از کم تین مفتی صاحبان پر مشتمل ایک شریعہ ایڈوائزری بورڈ موجود ہوتا ہے، جو روزمرہ کاروبار کے دوران اٹھنے والے مسائل کا اسلامی شریعت کے مطابق حل تجویز کرتا ہے۔

سید صابر کا کہنا تھا کہ اسلامی بینکنگ میں اب بھی بعض مسائل موجود ہیں، اور اس سلسلے میں انہوں نے روایتی بینکوں کے پیش کردہ کریڈٹ کارڈ کی مثال دی۔

ان کا کہنا تھا کہ اسلامی بینکاری میں شریعت محمدی کے مطابق کریڈٹ کارڈ کا متبادل پیش نہیں کیا جا سکا ہے۔

راغب نعیمی کا کہنا تھا کہ حکومت کو فیڈرل شریعت کورٹ کے فیصلے کے بعد کمیٹیاں اور ورکنگ گروپس تشکیل دینا چاہیے جو بینکنگ نظام کو سود سے پاک کرنے کے لیے اقدامات تجویز کریں۔

مخالف رائے

نیشنل بینک آف پاکستان کے سابق سربراہ علی رضا کا کہنا تھا کہ پاکستان کی طرح دنیا میں کہیں بھی شریعہ فنانسنگ میں اتنی سختی نہیں کی جا رہی۔

انڈپینڈنٹ اردو سے گفتگو میں انہوں نے کہا کہ سعودی عرب میں اسلامی بینکوں نے مارک اپ (یا سود) کا نام بدل دیا گیا ہے۔

انہوں نے کہا کہ پیغمبر اسلام کے زمانے میں بینک نہیں ہوا کرتے تھے بلکہ بارٹڑ کا نظام چلتا تھا۔ ’اب دنیا بہت زیادہ بدل گئی ہے، اور ہمیں بھی وقت کے مطابق چلنا ہو گا۔‘

انہوں نے کہا کہ روایتی بینکنگ میں نقصان کی صورت میں بینک ذمہ داری نہیں لیتا جبکہ اسلامی بینکاری نفع اور نقصان دونوں شئیر کرتا ہے۔

’اب اگر ایک بینک نقصان بھی شئیر کرنا شروع کر دے تو اس کا کاروبار بند ہونے کا امکان موجود ہو گا اور یہ بہت بڑا رسک ہے۔‘